本文关于公募基金投资集中度,据

亚洲金融智库2021-05-14日讯:

1.如何看待基金的持股和行业集中度

在做偏股型基金季报组合数据分析时,我们经常会用到持股集中度、行业集中度这两个指标来具体衡量基金的个股、行业配置策略和风格。

所谓的持股集中度是指基金前十大重仓股票市值之和占基金持股总市值的比例;行业集中度是指基金重配行业(一般用前三大行业)占全部行业配置(即基金持股总市值)的比重,一般我们用前三大或者前五大行业占基金所有行业配置的比例来表示行业配置集中度水平。 具体公式如下: 持股集中度=基金持有市值最大的前十只股票市值之和/基金持股总市值; 行业集中度=基金持有市值最大的前三大行业的股票市值之和/基金持股总市值。

以某基金2010年一季报的公布情况为例,其前十大重仓股的市值之和为19.39亿元,前三大重仓行业股票的市值之和为27.17亿元,基金持有的股票总市值为51.77亿元,则该基金的持股集中度=19.39/51.77=37.45%;前三大行业集中度=27.17/51.77=52.49%。 基金的持股和行业集中度在一定程度上反映了基金经理的投资风格以及对未来市场的看法。

集中度较高说明基金经理对自身的股票和行业选择能力更为自信,看好通过研究精选出的个股和行业,并希望通过重配这些股票和行业来获取超越市场平均水平的收益。将基金的持股、行业集中度和同类型基金相比,可以考察其股票、行业配置的侧重点以及和同业平均水平的偏离。

例如,2010年一季度积极投资偏股型基金总体的持股和行业集中度分别为42.14%、42.79%,上例中基金的持股集中度低于同业平均水平,而行业集中度高于同业。可见,该基金的重仓股配置相对分散,而对优选行业则进行了集中的配置。

此外,也可以将基金的行业集中度和其业绩基准的行业配置比例比较,观察该基金较其业绩基准的偏离情况和对某些行业的超配策略。 一般来说,持股和行业集中度越高,则重仓股和重仓行业的涨跌对基金股票资产的市值影响越大。

但需要注意的是,由于持股和行业集中度都是相对于基金股票资产而言,所以要衡量重仓股和重仓行业波动对基金净值的影响,还需要考虑基金的股票仓位,如果基金的股票仓位很低,那么即使持股集中度很高,重仓股价格的变化对基金整体资产的影响也将十分有限。另一方面,由于基金仅在季报中公布重仓股和重仓行业数据,所以持股集中度和行业集中度都是时点数据(时点是每个季度的最后一个交易日),随着基金资产配置的变动,基金的重仓股和重仓行业可能发生变化,集中度数据也将发生变化。

基金投资者可以结合风险偏好和对未来市场走势的看法,使用集中度指标帮助选择基金。首先,集中度很高说明股票资产暴露在特定股票和行业上的风险较高,集中度较低的基金可能由于分散程度较高而与市场整体走势更为接近。

其次,一些经验丰富的投资者可以观察基金的重仓股票和重仓行业,结合对这些股票和行业未来发展的判断,选择适合自己的基金。 本栏目旨在为基民提供一些涉及基金计算方面的知识,以便大家在投资基金时进行分析和参考。

2.公募基金投资范围有哪些

中国的私募基金多了,得说好半天。

第一大类是私募产业投资基金, 不少风险投资公司或创业投资公司都可以归入此类。例如, 淄博乡镇企业基金。

外商在中国大陆有很多“据点” 就专门做私募产业投资基金,还有一些律师事务所也专营此道。 信托法律网提示, 刚刚成立的渤海产业投资基金也属于私募产业投资基金。

第二大类是私募证券投资基金,不少券商、信托投资公司都与此有染,很多投资公司、管理(顾问)公司、咨询公司也专营此道。提示, 还有不少“工作室”、“老鼠仓”、个人都是做这事的。

私募基金与公募基金各有优劣,适合不同的投资者。想持有私募基金,拿钱出来,找私募者吧:)。

3.资管新规 对公募基金有什么影响

从内容来看,主要针对资产管理业务的多层嵌套、杠杆不清、套利严重等问题,对公募基金产品本身影响并不大。

“证监会系统的监管原本就相对严格,这次只是把证监会的监管要求推行和普及了一下,对公募基金影响不大。”事实上,从中可以看到很多有关公募基金管理规定的影子。

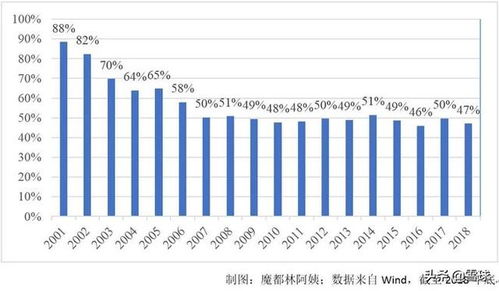

比如对投资集中度的规定,其中“单只公募资产管理产品投资单只证券或者单只证券投资基金的市值不得超过该资产管理产品净资产的10%“,可比照公募基金原先的“双十规定”。而“全部开放式公募资产管理产品投资单一上市公司发行的股票不得超过该上市公司可流通股票的15%,全部资产管理产品投资单一上市公司发行的股票不得超过该上市公司可流通股票的30%”,参考了今年10月1日起实施的流动性风险管理新规。

至于对负债率的要求,早在去年8月起,公募基金就开始全面实施此项规定。新的《公募基金运作管理办法》中规定,开放式基金杠杆率(基金总资产与基金净资产之比)不得超过140%,封闭运作基金的杠杆率不得超过200%。

4.为什么公募基金有仓位限制呢

证监会规定公募基金仓位不得低于65%。主要目的还是为了稳定股市。防止出现大起大落。

证监会参照国际惯例,对上述股票型基金最低仓位的修改理由有三。

一是从国际惯例来看,基金资产在股票和债券之间大幅灵活调整的应当归属于混合型产品。

二是现有《运作办法》规定,基金非现金资产的80%应当投资于基金名称表明的方向,债券型基金的仓位下限也为80%,股票型基金如果仓位只有60%,与上述规定存在冲突。

三是从投资实践来看,股票型基金的收益来源应当主要是深入挖掘有价值的股票,频繁大幅调整仓位容易造成追涨杀跌,既容易导致基金风格漂移,也容易加剧资本市场的波动,近年来社会对此也有些批评。

5.解释一下公募基金受制于60%的最低仓位限制

基金发行前,要根据基金的类型和投资风格设定投资比例。

60%最低仓位限制是股票型基金中对于股票规模占整个基金总规模的最低仓位要求,也就是说,本只基金在成立一段时间后(3个月——半年,也就是俗称的建仓期),其必须购买占总资产60%以上的股票,同时,以后整个基金的股票规模也不得低于总资产的60%。

这种限定一般是出于产品风格设计的角度,一般为60%或70%或80%——95%之间,所谓的基金受制于该条款主要是因为在下跌的过程中,基金也要拿这么多仓位的股票,因而被动接受了损失,即使想退出,也没有办法。

对于此的理解,我的看法是:

对于运作不好的基金经理和基金公司,仓位可以降到0也是没用,而对于好的基金公司和基金经理,优秀的长期趋势把握能力,深厚的投研能力,才是得以制胜的关键。长期优秀远比短期突出更关键。这也是我们去选择投资一个基金产品最核心原则

专题推荐: